지난 글에서 재무제표를 어떻게 찾아보는지,

그리고 재무상태표가 무엇이고 그 구성이 어떻게 되어 있는가에 대해 알아봤습니다.

이번 글에서는 재무상태표를 이루는 세 가지

항목 중 자산 에 대해 알아보도록 하겠습니다.

기업이 발행하는 재무제표는 DRAT에서 찾아보실 수 있습니다.

이전 글에서 언급했듯이, 자산은 유동자산과 비유동자 산으로 구성되어 있습니다.

이러한 구분은 '빠르게 현금으로 전환할 수 있는 것인가' 하는 '유동성 ' 을 기준으로 하고 있습니다.

여기서 이 '빠르게'라는 것은 '1년 이내

여기까지 지난번 언급했던 자산에 대한 리뷰였습니다.

기억이 소환되셨나요?

그럼 이제 이 자산이라는 것에 대해 빠르고 쉽게 살펴보도록 하겠습니다.

자산을 파헤쳐 보자!

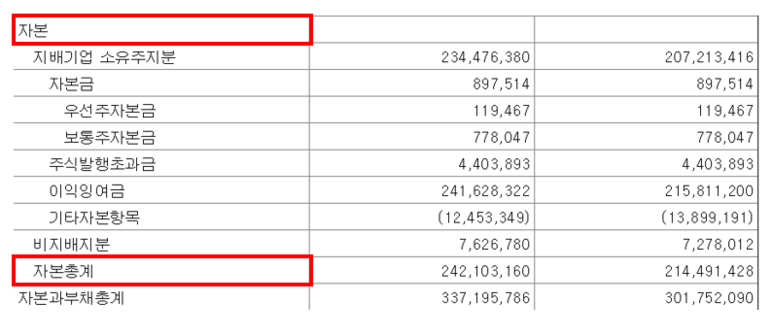

[자산=부채+자본]

부채와 자본을 합한 값이 자산이라는 것인데,

그 의미를 조금 더 깊이 살펴보자면 부채와 자본은 자금을 조달한 내역 이라고 할 수 있습니다.

부채는 타인의 자금을 빌린 것을 의미하고,

자본은 법인 투자나 이익창출로 조달한 사업 자금으로 결국,

어떻게 자금을 모았는가? 하는 것입니다.

그렇다면 이 두 가지를 합한 자산은 뭘까요?

자산이란, 타인 자본으로든 법인 내부 자금으로든,

기업이 조달한 자금들이 사업하는 과정에서 어떤 상태에 있는 것 을 의미합니다.

그 상태가 건물일수도 있고, 금융상품일 수도 있고,

기계장치 혹은 실체가 없는 무형의 것일 수도 있습니다.

그래서 꼭 '돈'의 상태가 아닐지라도 '돈'의 형태로 나태내는 것입니다.

자산은 목적에 따라 분류될 수도 있고 유동성을 기준으로 분류될 수도 있습니다.

재무상태표상에서는 유동성을 기준으로 유동/비유동자산으로 구분하고 있기 때문에

유동성을 기준으로 자산 내 중요하게 봐야 할 항목을 알아보도록 하겠습니다.

1.유동자산

유동자산에서 살펴볼 자산 항목은 위에 색으로 표시해 놓은 매출채권과 재고자산 입니다.

유동자산 부분에서 현금 및 현금성자산과 단기금융상품을 제외하고

가장 많은 비중을 차지하는 항목 들입니다.

많은 항목 중 매출채권과 재고자산만을 뽑아 보는 이유이기도 합니다.

매출채권

매출채권을 간단히 말하자면,

외상으로 물건을 판 것 입니다. 아주 쉽죠?

메출채권이라는 말을 풀어서 좀 어렵게 보자면,

물건을 팔고(매출) 물건값을 받을 권리(채권)를 받은 것입니다.

동네 슈퍼에서 단골 몇 명에게 외상거래를 해주는 것을 생각한다면 사실 별거 아닐 수도 있습니다.

하지만 기업 입장에서 보자면 이 매출채권은 자금이 묶이는 일종의 기회비용 이 됩니다.

받아야 할 돈을 즉각 받지 못 한 것이기 때문에 현금이 들어오지 않았으니

기업은 굴릴 현금이 매출채권에 묶여 있다고 볼 수 있습니다.

재고자산

재고자산은 쌓아 놓은 물건입니다.

기업은 갑작스러운 수요에 대비하기 위해서 일정 물량의 재고를 팔지 않고,

혹은 팔지 못해서 재고를 쌓아놓습니다.

이것을 재고자산이라고 합니다.

기업이 만든 물건은 팔려고 만든 것이고 팔면 돈이 되는 것이라고 할 수 있습니다.

하지만 의도적으로든 팔리지 않아서든 재고자산을 쌓아놓는 것은

들어올 수 있는 현금이 못 들어오게 된다는 것입니다.

매출채권과 같이 영업활동에서 불가피하게 발생할 수밖에 없는 기회비용입니다.

2.비유동자산

삼성전자 재무상태표(단위:백만원)

비유동자산 역시 가장 많은 비중을 차지하는 두 가지 항목에 대해서 알아보려고 합니다.

유형자산

유형자산은 기계장치, 건물 등과 같이 실체가 있는 자산입니다.

이 유형자산의 비중이 큰 기업들은 대부분 기계장치 등이 많이 필요로 하는 장치산업형들입니다.

장치산업형들의 특징은 가동률이 높아야 이익률도 높아진다는 것입니다.

이유는 간단합니다.

비싼 돈 들여서 기계를 사놨으니 많이 써서 많이 만들어야 많이 팔고 많은 돈을 벌 수 있기 때문입니다.

한글과컴퓨터 비유동자산

디티알오토모티브 비유동자산

소프트웨어 기업인 한글과컴퓨터의 유형자산과 시총 수준이 비슷한 제조업 중심의

디티알오토모티브의 유형자산을 비교하면

장치산업형 기업과 그렇지 않은 산업의 유형자산 차이를 확인할 수 있습니다.

이 유형자산은 시간이 지나면 닳아버리는 특징이 있습니다.

토지를 제외한 유형자산은 연수가 지남에 따라 닳아버려 사용 가치가 하락 합니다.

사용 가치 하락분을 비용으로 처리하는 것을 감가상각 이라고 부릅니다.

이러한 감가상각을 해야 하기 때문에 유형자산은 자산임과 동시에 비용 이기도 합니다.

이러한 유형자산의 비중이 큰 기업은 기계장치와 같은 것이 많이 필요한

장치형산업일 확률이 클 것입니다.

유형자산은 필연적으로 감가상각이 들어가기 때문에 매년 비용처리가 되고,

비용처리가 된다는 것은 손익계산서상에서 이익에 영향을 준다는 것입니다.

그래서 경기가 나빠져 가동률이 떨어지면 장치형산업들은 대게 경기에 민감하게 반응합니다.

(유형자산 감가상각비에 대한 것은 재무제표 주석에서 확인할 수 있습니다. )

무형자산

무형자산은 소프트웨어, 영업권, 저작권, 개발비 등 물리적인 실체는 없지만

미래에 수익창출에 기여할 것으로 예상되는 자산 을 말합니다.

여기서 생소하게 느끼실 수 있는 부분이 아마 '개발비'이지 않을까 싶습니다.

개발비용인데 자산으로 분류되는 것에 의문을 가질 수 있다고 생각합니다.

개발비는 단어의 의미대로 비용으로 처리될 수도 있고,

자산으로 처리될 수도 있습니다.

개발비를 자산으로 처리할 수 있는 요건을 충족한다면 자산으로 처리될 수 있습니다.

간단히 말하자면 연구개발이 성공 확률이 높은 단계에 접어들어

미래에 돈을 벌어다 줄 것으로 생각되는 개발비는 자산으로,

그렇지 못한 것은 비용으로 처리되는 것입니다.

비용으로 처리된다면 손익계산서 상에서 이익이 줄어들게 됩니다.

매출채권이나 재고자산, 유/무형자산을 살펴봤습니다.

자산의 항목들을 알아보면서 혹자는 자산인데

자산인 듯 부채인 듯 비용인듯한 묘한 느낌을 받으셨을 수도 있습니다.

매출채권이나 재고자산은 회수되거나 팔리기 전까지는

자금이 묶이는 기회비용이 될 수 있는 상태이고,

유/무형자산은 자산이지만 비용이 될 수도 있는 상태의 것이기 때문에

그런 묘한 느낌을 지울 수 없는 것이 아닐까 생각됩니다.

다음에는 부채 항목에 대해 알아보도록 하겠습니다.